很多分析猜中美联储降息,但没想到幅度这么大。

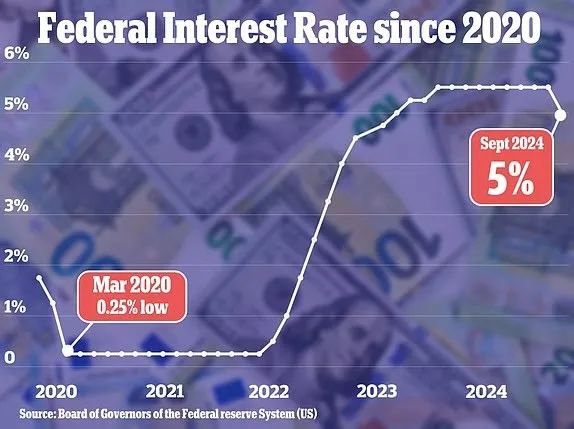

周三,美联储宣布降息50个基点,这是自2008年金融危机以来最大幅度的降息,也是自2020年新冠疫情爆发以来,首次采取如此大幅的宽松政策,并且今年年底有望再降一次。

新的基准利率一下子降至4.75%至5%之间,为缓解消费者负担、刺激经济活动迈出了重要一步。

美联储

激进的加息策略

此次降息的决定是基于美联储对美国经济状况的谨慎评估。自2023年7月以来,借贷利率保持在5.25%至5.5%的23年高位,这一政策原本旨在抑制飙升的通货膨胀。然而,随着近期经济数据的疲软表现,尤其是通胀逐步回落、就业市场放缓,市场对美联储将调整政策以应对这些新的挑战的预期迅速升温。

在降息前夕,根据芝加哥商品交易所美联储观察工具的数据显示,市场对降息50个基点的预期为57%,而降息25个基点的可能性则为43%。尽管市场存在分歧,但最终美联储选择采取更加激进的政策行动,令许多投资者和经济学家感到意外。穆迪分析公司首席经济学家马克·赞迪(Mark Zandi)在接受CNBC采访时表示,他原本怀疑美联储是否会选择较大幅度的降息,但他也指出,“50个基点的降息是必要的,利率水平已经偏高。”

还记得三年前通胀开始的时候,面对众人皆知的通胀压力,不管是拜登还是财政部长耶伦,亦或美联储主席鲍威尔,始终坚持“通胀是短期的”观点,一直到通胀无法控制的时候,才宣布激进的大幅度加息。

如今降息也一样,原本预计今年年初就要降息的,一直等到秋季才终于实现,并且一降息就是50个基点,再次令人疑惑,为何加息和降息都要采取如此激进的政策呢?

影响

消费者负担减轻

这次大幅度降息,对于许多人来说减轻了负担,比如信用卡债务者利息必然会降低,再比如按照市场利率贷款的购房者,在利率下降后每个月能省100到300美元的支出。

对于购房者来说,利率下降房地产市场有望再度繁荣,最新数据显示,30年期固定利率抵押贷款的平均利率已降至6.2%,是2023年2月以来的最低水平。专家预计,降息将进一步推动抵押贷款利率的下降,为那些计划再融资或购买房屋的消费者提供助力。

然而,房地产业内人士警告,降息可能会导致房价的进一步上涨。由于抵押贷款利率下降,购房需求上升,但市场上可供出售的房屋却相对有限,这可能会加剧供不应求的局面,推高房价,尤其是对那些在疫情初期获得低利率房贷的业主来说,他们更不愿出售手中的房产。

周三公布的最新数据显示,由于预期美联储将降息,住房建设以及抵押贷款和再融资活动均有所回升。抵押贷款银行家协会的最新数据显示,上周新抵押贷款申请量增长了 14.2%,而再融资申请量增长了 24%。

因此,潜在的购房者要迅速行动了,年底可能会有第二次降息,但到了年底房价可能又不一样了,房屋总价和要给的首付可能又要增加了,不知您会怎么选呢?

相关报道:

如市场所料,美联储开启了宽松周期,四年来首次降息,更令市场兴奋的是,联储一开头就超常规大幅降息。

美东时间9月18日周三下午2点,美联储在货币政策委员会FOMC会后宣布,联邦基金利率的目标区间从5.25%到5.50%降至4.75%至5.0%,降幅50个基点(2码)。这是美联储2022年3月启动本轮紧缩周期以来首次降息。自2022年3月至去年7月,美联储一年多时间连续11次加息,累计加息525个基点,自去年7月以来连续八次会议按兵不动,将政策利率保持在2001年来高位。

CNBC报导指出,扣除在新冠疫情期间的紧急降息,FOMC上次一口气降息2码是2008年全球金融海啸期间。

根据“点状图”,决策官员认为今年底前会再降息2码,至4.25%~4.5%,接近市场预期。

另据央视财经报导,分析认为,历史上,除非遇到重大经济危机,美联储在打开新降息周期时,很少大幅降息50个基点。美联储本次以高出机构预期的力度降息,或为实现经济“软着陆”,对冲经济活动“失速”的风险。

近期数据显示,美国8月消费者物价指数(CPI)年增2.5%,降至2021年2月以来新低,接近美联储2%的通膨目标。但同时,美国经济成长的重要动力──个人消费支出成长正在放缓,且制造业活动连续个多月处于萎缩区间,劳动市场也持续疲软,私部门与非农部门添加就业人数逐月大幅下降,以上因素令部分投资人担忧美国经济即将衰退。

此前,美联储自2022年3月至2023年7月连续11次升息,累计升息幅度达525个基点。过去一年间,美联储将联邦基金利率目标区间维持在5.25%至5.5%之间,为23年来最高水准。